【贈与税対策】生前贈与で数百万円の節税!?直近の改正や節税シミュレーションも紹介

「親からお金をもらった。税金はかかるのだろうか?」

「親が亡くなったとき、遺産を受け継いだ際の税金が不安」

このような疑問や不安を持つ方は少なくありません。

贈与税や相続税といった税制度は複雑で、「結局どうすればお得なのか分からない」と感じる方も多いものです。

結論から言うと、生前贈与を活用することで相続税を大きく節約できる可能性があります。

具体的にどうすれば節税できるのか、本記事では贈与税の基本や「暦年贈与」、「相続時精算課税制度」といった節税に利用できる制度、直近の制度改正をふまえた具体的な対策まで、わかりやすく解説します。

目次

節税するなら知っておきたい「贈与税の基本」

生前贈与による節税対策をするには、まず「贈与税」の仕組みを正しく理解することが重要です。

はじめに、普段生活する中で気にすることの少ない贈与税について解説します。

贈与税とは?お金や物をもらうと支払う義務が生じる税金

贈与税とは、個人が他人から金銭や物品などの財産を無償でもらった際に、受け取った側に課される税金です。

対象となるのは現金に限らず、以下のように幅広い財産が含まれます。

【贈与税の対象となる資産の例】

- 現金

- 不動産(土地・建物)

- 自動車

- 株式や投資信託などの有価証券

- 貴金属(例:金・プラチナ)

- 高級時計やブランドバッグなど高額な動産 など

たとえば、親から高級車を譲り受けたり祖父母から学費の援助を受けた場合でも、一定の条件を満たせば課税対象となる可能性があります。

贈与税は「もらった人」に納税義務がありますので、贈与のつもりがなくても税務署から指摘を受けるケースもあります。

把握しておきたい贈与税の税率

贈与税は、受け取った財産の金額に応じて課税される「累進課税制度」が採用されています。

具体的には、110万円の基礎控除後の金額に対して10%〜55%の税率が適用され、以下の表のとおり金額が大きくなるほど税率も上がります。

【贈与税の速算表】

- 200万円以下:10%

- 300万円以下:15%(控除額10万円)

- 400万円以下:20%(控除額25万円)

- 600万円以下:30%(控除額65万円)

- 1,000万円以下:40%(控除額125万円)

- 1,500万円以下:45%(控除額175万円)

- 3,000万円以下:50%(控除額250万円)

- 3,000万円超:55%(控除額400万円)

橋場先生

誤った認識のまま進めてしまうと、後々大きな税負担が生じることも。

制度を上手に活用したい方は、税務の専門家であるARK税理士法人にぜひご相談ください。

毎年コツコツ節税する、暦年贈与を活用しよう

相続税の節税を目的とした生前贈与では、「暦年贈与」という仕組みを活用することが基本となります。

毎年少しずつ資産を移転していく方法のメリットや注意点について詳しく見ていきましょう。

暦年贈与とは?毎年110万円までの贈与が非課税に

贈与税は、1月1日から12月31日までの1年間に受け取った贈与の合計額に対して課税される仕組みです。

この制度では、毎年110万円までの贈与が非課税となる「基礎控除」が設けられており、この範囲内であれば申告も納税も不要(暦年贈与)です。

暦年贈与を活用して、数年かけて少しずつ財産を移すことで、将来の相続税を大幅に減らすことが可能になります。

暦年贈与を利用した場合の課税額シミュレーション

「暦年贈与が節税になる」と言われても、具体的にどれくらいの違いがあるのか、イメージが湧きにくい方も多いのではないでしょうか。

ここでは、暦年贈与を使わずに相続だけで資産を受け継いだ場合に、どのくらいの相続税がかかるのかを試算し、節税効果のイメージをつかんでみましょう。

たとえば、夫婦と子ども2人の家庭で、相続財産が1億5,000万円あるケースを想定します。

【相続時の課税額のシミュレーション】

- 総資産額:1億5,000万円(不動産や預貯金など)

- 基礎控除:3,000万円+600万円×3人=4,800万円(3,000万円+1人につき600万円を控除可能)

- 課税対象額:1億5,000万円 − 4,800万円 = 1億200万円

- 相続割合:妻1/2(5,100万円)、子ども1/4ずつ(2,550万円)

- 奥さんの相続分:配偶者の税額軽減により非課税

- 子ども1人あたりの税率:15%(控除額50万円)

- 子ども1人あたりの相続税:2,550万円 × 15% − 50万円 = 332.5万円

- 合計相続税(子2人分) 665万円

このように、生前に何も対策をしていなければ、子ども2人で約665万円もの相続税が発生することになります。

しかし、暦年贈与を活用して毎年コツコツと非課税枠(110万円)を使い、相続前に資産を移しておけば、この課税対象となる相続財産そのものを減らすことができ、大きな節税効果を期待できます。

特に、早い時期から始めるほど非課税で資産を移譲できる金額も増え、将来の負担を大幅に軽減できます。

橋場先生

思わぬ税負担を防ぐためにも、早めの対策が重要です。

贈与や相続のご相談は、経験豊富なARK税理士法人へお気軽にご相談ください。

生前贈与を利用する場合に確認したい2つのポイント

生前贈与を活用する際は、節税効果を最大限に引き出すためにも制度の仕組みを正しく理解することが大切です。

特に「暦年贈与における7年ルール」と「相続時精算課税制度」という2つの制度の違いと使い分けは、事前にしっかり確認しておきましょう。

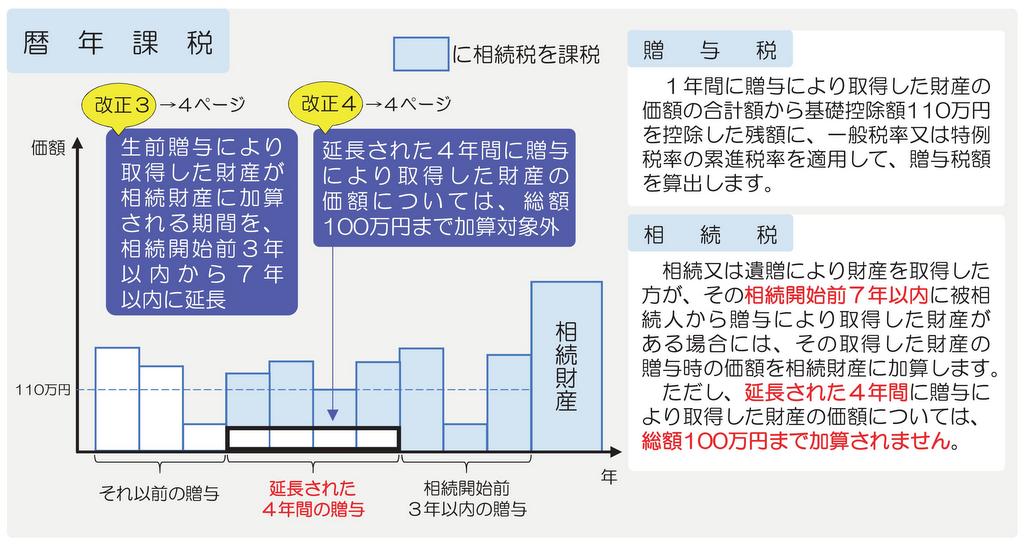

暦年贈与の利用で気をつけたい「7年ルール」

暦年贈与には、「7年ルール」と呼ばれる重要な注意点があります。

これは、贈与を行った人が亡くなった場合、その死亡前7年以内の贈与額の一部が相続財産に加算されるというものです。

具体的には、以下の図のとおり死亡前3年間の贈与はすべて相続税の課税対象となり、残りの4年間は年100万円までしか非課税扱いにできません。

せっかく暦年贈与を活用していても、贈与のタイミングによっては節税効果が限定的になることがありますので、長期的な視点での計画が重要です。

合わせて確認したい「相続時精算課税制度」

相続税対策としてもう一つ注目すべき制度が「相続時精算課税制度」です。

これは、60歳以上の親から18歳以上の子や孫へ贈与する場合に、最大2,500万円まで贈与税が非課税になる制度です。

さらに、2024年の改正により、これに加えて毎年110万円までの贈与も非課税扱いとなり、柔軟な資産移転が可能になりました。

ただし、制度を一度選択すると通常の「暦年課税」は使えなくなるため、将来の相続税とのバランスを見ながら慎重に判断することが重要です。

まとめ

生前贈与は、相続税の負担を軽減するための有効な手段です。

特に、暦年贈与や相続時精算課税制度を正しく活用すれば、数百万円単位の節税も可能になります。

ただし、制度には注意点も多く計画的な対策が不可欠ですので、早めかつ正確な行動が適切な節税につながります。

このため、贈与や相続の税対策に不安がある方は、専門家のサポートを受けることがおすすめです。

ARK税理士法人では、生前贈与の相談から申告サポートまで幅広く対応していますので、相続や贈与を含めた節税対策が気になる方は、お気軽にご相談ください。

Contact

We will support you like a butler.