【決算申告とは?】期限や必要書類、作成⼿順などをわかりやすく解説

「初めての決算申告で、何から手を付ければいいかわからない」

「毎年のことだが、書類作成に時間を取られて本業がおろそかになる」

このように、事業年度の終わりが近づくと、多くの経営者の頭を悩ませるのが「決算申告」です。

「決算申告」とは、単に税金を計算して納税するだけの事務手続きではありません。

その年の経営成績を確定し、会社の「信用」を対外的に証明する、企業にとって重要なイベントのひとつです。

しかし、重要性を理解していても、複雑な税法や膨大な書類作成を完璧にこなすのは困難です。

自己流の申告や、期限直前の決算処理は、思わぬ追徴課税や銀行融資の否決といった「企業の存続に関わるリスク」を招くこともあります。

本記事では、決算申告の基礎知識から、プロが実践するミスのない手順、そしてARK税理士法人が考える「会社を守り、成長させるための申告」について解説します。

目次

決算申告は「単なる報告」ではない。ARK税理士法人が考える申告の本質

多くの経営者にとって決算申告は「税務署へ申告書を提出するために行うもの」という認識が強いかもしれません。

しかし、私たちARK税理士法人は、決算申告を「企業防衛と成長のための戦略的基盤」と捉えています。

なぜ、単なる申告書作成の作業では不十分なのか。

なぜ、プロの視点が必要なのか。

まずはその本質的な理由を解説します。

なぜ「自分でやる」には限界があるのか?

近年、会計ソフトの進化により「数字を入力すれば決算書ができる」と考える方が増えています。

確かに、形式上の書類を作成することは可能かもしれません。

しかし、実務の現場では、会計ソフトが自動判定できない「高度な判断」が常に付きまといます。

- 経費のグレーゾーン判定:支出は経費として認められるのか(交際費か会議費か、修繕費か資本的支出か など)

- 税制改正への対応:頻繁に変わる税法(インボイス制度、電子帳簿保存法、賃上げ促進税制 など)を正確に反映できるか

- 特例措置の適用漏れ:本来なら受けられるはずの税額控除を見落としていないか

一般的な会計手順をなぞるだけでは、こうした要素を網羅することは困難です。

自分で申告書を作成し一見問題なく提出できたとしても、「正しかった」のではなく、単に「まだ税務署に見つかっていないだけ」というケースも少なくありません。

また、ARK税理士法人の見解として決算申告は「過去の整理」ではありません。

数年後に来るかもしれない税務調査から会社を守るための「防御の基盤」です。

論理的な裏付けのない申告書は税務調査官にとって「格好の指摘材料」でしかなく、プロに依頼することは税務調査を避け適切に対応する「防御壁」を強固にすることを意味します。

▶関連コラム:【確定申告・超初級編】今さら聞けない!対象の人・準備・スケジュールを税理士が徹底解説!

決算申告をおろそかにすることで失う「目に見えない社会的信頼」

決算書を確認するのは税務署だけではありません。

銀行をはじめとする金融機関や主要な取引先もまた、会社が作成する決算書を注視しています。

銀行融資を受ける際、最も重要視されるのが決算書の「信頼性」と「収益力」です。

「とりあえず期限に間に合わせるために作った数字の合わない決算書」や「赤字を隠すための粉飾まがいの決算書」は、プロの金融マンが見ればすぐに見抜かれます。

- 融資の否決・減額:決算書の信憑性が低いと判断されれば、資金調達の否決や減額に

- 取引条件の悪化:新規取引先が与信調査を行った際、財務内容が悪ければ契約に至らない可能性も

適当に作成した決算申告は、将来の「資金繰り」や「事業拡大」のチャンスを自ら捨てていることと同じです。

正確で経営実態を正しく反映した決算書こそが、対外的な信用を勝ち取るための武器となるのです。

橋場先生

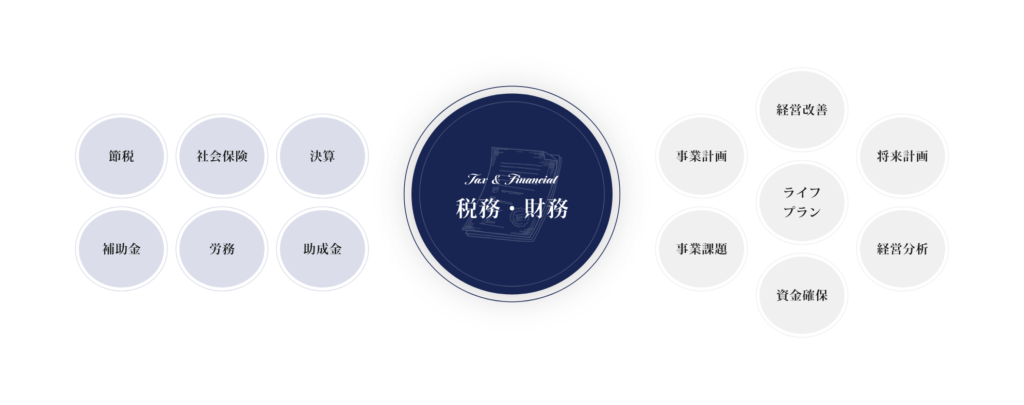

ARK税理士法人では、決算を単なる納税手続きで終わらせません。

「今期はなぜ利益が出たのか(出なかったのか)」「来期に向けてどこに投資するべきか」経営者と共に考えます。

税務・財務の「守り」を固めて、設備投資など「攻め」に転じたいとお考えの方は、ぜひ一度ご相談ください。

【実務の裏側】決算申告の期限と「絶対に守るべき理由」

決算申告には、法律で定められたルールがあります。

中でも「期限」は絶対的なものであり、1日でも遅れれば相応のペナルティが課されます。

具体的に、期限の重要性と遅れた場合に生じる具体的なデメリットについて解説します。

事業年度終了後「2ヶ月以内」というデッドラインの重み

法人の決算申告は、原則として事業年度終了日の翌日から2ヶ月以内に行わなければなりません。

【申告期限の例】

- 3月決算法人の場合:5月31日が期限

- 9月決算法人の場合:11月30日が期限

「2ヶ月もある」と思われるかもしれませんが、実務上はタイトなスケジュールです。

最初の1ヶ月で請求書や領収書の回収・整理を行い、次の1ヶ月で決算処理、申告書の作成、役員会での承認、納税資金の確保まで行う必要があります。

ARK税理士法人が推奨するのは、「期限ギリギリではなく、余裕を持ったスケジュール管理」です。

期限直前に慌てて準備を始めると、以下のようなリスクが高まります。

- 計算ミスの誘発:確認時間が不足し、単純な入力ミスや経理処理の間違いが発生

- 節税対策の失敗:期末までに打つべき対策(消耗品の購入や決算賞与の支給など)が間に合わず、無駄な税金を支払うことに

- 税務署からのマーク:毎年期限直前や期限後に提出している会社は、「経理体制がずさんな会社」として税務調査の選定対象に

期限を過ぎた際のペナルティは、金銭以上のダメージになる

万が一、申告期限を過ぎてしまった場合、あるいは申告内容に誤りがあり修正が必要になった場合、本来納めるべき税金に加えて「附帯税」というペナルティが課されます。

【附帯税の例】

- 延滞税:税金の納付が遅れた日数分だけ課される利息のような税金

- 無申告加算税:期限内に申告しなかったことに対する罰金(納付税額の15%〜30%)

- 重加算税:事実の隠蔽や仮装(脱税行為)があった場合に課される最も重い罰金(納付税額の35%〜40%)

しかし、金銭的なコスト以上に恐ろしいのは、「青色申告の承認取り消し」という税務上の損失です。

青色申告が取り消されると、以下のような利点が利用できなくなります。

- 欠損金の繰越控除の喪失:赤字を翌年以降(最大10年)の黒字と相殺して税金を減らすことができなくなる

- 特別控除や特別償却の不可:設備投資をした際の節税メリットなどが受けられなくなる

申告漏れや遅延が、数年間にわたって数百万円、数千万円単位の損失を生む可能性がありますので、期限は必ず守る必要があります。

▶関連コラム:【確定申告】無申告の時効は何年?「バレた」場合の罰則、ダメージを最小化する方法も解説

プロが教える「決算申告に本当に必要な書類」とその整理術

スムーズな決算申告のためには、日頃の書類整理が欠かせません。

「何が必要かわからない」という方のために、最低限揃えるべき書類と、プロが実践する管理術をご紹介します。

最低限揃えるべき「決算報告書・法人税申告書・勘定科目内訳書」

決算申告で税務署に提出する主な書類の例は以下の通りです。

こうした書類は関連性が高く、体系的に作成されます。

決算報告書(財務諸表)

- 貸借対照表(B/S):期末時点での会社の財産状態(資産・負債・純資産)を表す

- 損益計算書(P/L):一年間の経営成績(売上・経費・利益)を表す

- 株主資本等変動計算書:純資産の変動を表す

法人税申告書

決算報告書の利益をもとに、税法上の調整(益金・損金の加減算)を行い、法人税額を計算する書類。

別表1、別表4、別表5(1)など、多岐にわたる様式がある

勘定科目内訳書

決算書の各勘定科目(預金、売掛金、買掛金など)の具体的な明細を記載した書類

法人事業概況説明書

事業内容、従業員数、主要な取引先、月別の売上などを記載し、会社の概況を税務署に伝える書類

税務調査で必ずチェックされる「エビデンス(領収書・契約書)」の保管

申告書という「結果」だけでなく、数字の根拠となる「エビデンス(証憑書類)」の保管も重要です。

税務調査では、帳簿の数字と、実際の請求書や領収書が一致しているかをチェックされます。

【必ず保管するべきエビデンスの例】

- 売上関係:請求書(控)、納品書(控)、契約書、注文書

- 仕入・経費関係:請求書、領収書、レシート、クレジットカード明細

- 人件費関係:給与台帳、源泉徴収簿、扶養控除等申告書、タイムカード

- 資産関係:不動産売買契約書、固定資産台帳、借入金返済予定表 など

なお、紙の領収書を段ボールに詰め込んでいるだけでは、いざという時に必要な書類が見つかりません。

ARK税理士法人では、電子帳簿保存法に対応したスキャナ保存や、クラウド会計へのデータ連携を推奨しています。

「いつ・どこで・誰に・何のために支払ったか」がすぐに検索できる状態を作ることが税務調査対策となります。

▶関連コラム:税務調査が不安な方へ│対象になる条件や経費の内容、今からできる対策も解説

ARK税理士法人が実践する「ミスのない決算書作成手順」

「ミスのない決算書類を作成したい」このように思う方に向けて、私たちプロがどのように決算申告業務を進めているのか、参考までにご紹介します。

単に数字を合わせるだけでなく「経営の状態を判断できる」資料としての意味を持たせられる3つのステップです。

ステップ1:決算整理事項の徹底確認(現預金・在庫・未払金の精査)

期中の会計処理に間違いがないかを確認し、決算日時点の正しい数字に修正する「決算整理」を行います。

- 現預金の照合:帳簿上の残高と、実際の通帳残高が1円単位で一致しているか確認。ズレがある場合、原因(記帳漏れや二重計上など)を究明

- 棚卸(在庫)の計上:期末に残っている在庫を正確にカウントし、売上原価を確定

- 経過勘定の処理:未払金(給与や社会保険料など)や前払費用を正しく計上し、その期の損益を正確に反映

- 節税項目の最終チェック:決算日までに打てる手はないか、適用漏れしている特例はないかを最終確認

ステップ2:貸借対照表・損益計算書による「経営の健康診断」

数字が固まったら、決算書(B/S・P/L)を作成します。

ARK税理士法人では、ここで「完成しました」とは言わず「出来上がった数字が、経営状態の何を物語っているのか」を分析するところまでご提示します。

- 収益性の分析:粗利益率は適正か、固定費が増えすぎていないか

- 安全性の分析:自己資本比率は健全か、返済能力に問題はないか

- 資金繰りの確認:利益は出ているのにキャッシュが減っていないか(黒字倒産のリスクチェック) など

こうした項目を経営者に分かりやすく説明し「来期の展開」について作戦会議を行います。

ステップ3:税務署への提出と「正しい納税」

申告書が完成したら、管轄の税務署、都道府県税事務所、市町村役場へ提出します。

現在は「e-Tax(国税電子申告・納税システム)」や「eLTAX(地方税ポータルシステム)」を利用した電子申告が主流です。

ARK税理士法人では、納付漏れを防ぐための「ダイレクト納付(口座振替)」などの手続きもサポートします。

現状を改善したいあなたへ|ARK税理士法人ができること

▶関連コラム:【税理士に相談】できることとは?選び方は?相談から解決までの流れも解説

「今の税理士は質問しても返事が遅い」

「毎年の決算でバタバタするのがストレスだ」

「インボイス制度が始まってから、経理が複雑で限界を感じている」

今現在、このようなお悩みをお持ちであれば、税理士を変更する、あるいは新たに依頼するタイミングかもしれません。

ARK税理士法人が、あなたの会社の経理・財務を根本から改善します。

税務のスペシャリストに依頼する「真のメリット」

税務の世界は、ここ数年で大きな変化にさらされています。

インボイス制度や電子帳簿保存法など、新しいルールが次々と導入され、片手間で対応できるレベルを超えています。

専門家に依頼する最大のメリットは、「経営者が『事務作業』から解放され、『本業(売上アップ)』に100%集中できる環境」が手に入ることです。

複雑な法律対応やシステム導入は、すべて私たちARK税理士法人にお任せください。

常に最新の情報をアップデートし、御社にとって最適な処理方法をご提案します。

▶関連コラム:【2025年版】インボイス制度に今すぐ対応しなかった場合は?経過措置について徹底解説

▶関連コラム:電子帳簿保存法の保全要件とは?確定申告に向けて効率的に管理できる「プロの管理法」もご紹介

単発の決算代行から継続的な顧問サポートまで

ARK税理士法人では、お客様のニーズに合わせた柔軟なプランをご用意しています。

- スポット決算代行:「普段の記帳は自分でやっているが、決算申告だけはプロに頼みたい」という方向け。スピーディーかつ正確に申告を完了

- 顧問契約:記帳代行から毎月の試算表作成、定期的な経営相談までをトータルサポート。「クラウド会計」に強みを持つARK税理士法人なら、リアルタイムでの業績把握も可能に

過去の申告内容の見直し(セカンドオピニオン)や、今後の節税アドバイスまで含めた包括的な支援が、私たちの強みです。

橋場先生

「ギリギリの依頼だったが、迅速に対応してくれて無申告を回避できた」

「税理士を変えただけで、こんなに資金繰りが楽になるとは思わなかった」

お客様からの感謝の言葉が、私たちの原動力です。

一人で悩んでいる時間は、経営にとって最大のロスですので、まずは無料相談でARK税理士法人のスピード感と提案力をご体感ください。

よくある質問(FAQ)

決算申告について、お客様からいただくことの多いご質問にお答えします。

Q:税理士に依頼すると税務調査に来る確率は下がりますか?

A:確率はゼロにはなりませんが、税務調査が入る可能性を低減し、調査時の負担を軽減することは可能です。

税理士が関与し、質の高い申告書(書面添付制度の利用など)を提出することで、税務署からの信頼度は高まります。

また、万が一調査が入った場合でも、税理士が立ち会うことで不当な指摘に対して専門知識を持って反論し、納税者を守ることができます。

▶関連コラム:税務調査が来なくなる!?書面添付制度について税理士が徹底解説!

Q:申告期限まであと数日ですが、今からでも間に合いますか?

A:まずは一刻も早くご連絡ください。

期限が迫っている場合、通常のスケジュールでは間に合わない可能性がありますが、弊社のチーム体制で最優先で対応できるか診断します。

「もう無理だ」と諦めて無申告になることが最も避けたい事態です。

Q:顧問契約はせず、今年の決算申告だけを依頼することは可能ですか?

A:単年の決算申告をご依頼頂くことも可能です。

「創業したばかりで毎月の顧問料を払う余裕がない」「普段の経理は社内で完結している」というお客様のために、決算申告のみのスポット契約も承っておりますので、お気軽にご相談ください。

まとめ

▶関連コラム:ココが違う!ARK税理士事務所と一般的な税理士事務所│5つの強み、サポートの実例を紹介

本記事では、以下のとおり「決算申告」の重要性と実務について解説しました。

- 決算申告は、税務署への報告だけでなく、銀行や取引先への「信用の証明」でもある

- 期限(2ヶ月以内)を過ぎると、青色申告の取り消しや各種加算税など重大なペナルティがある

- プロに依頼することで、税務調査リスクを回避し、本業に専念できる時間を確保できる

このように、決算申告は企業の未来を左右する重要なプロセスです。

「よくわからないから」と先送りにしたり、独力で無理をしてミスをすることは、会社にとって大きなリスクとなります。

少しでも不安を感じたら、早めに専門家へ頼ることが最大のリスク回避策です。

ARK税理士法人は適切な税務・財務サポートで、あなたの会社の「安心」と「成長」を伴走・支援します。

決算申告についてお悩みを抱えている方は、ぜひお気軽にご相談ください。