【事業主必見】国民健康保険を0円にする方法とは?

個人事業主やフリーランスの方など、国民健康保険に加入している方の中には「保険料が高い」とお悩みの方は多いものです。

国民健康保険は保険料が収入に応じて高くなることから、特に収入の多い方は負担感を大きく感じてしまいます。

実は、大きな負担を感じる国民健康保険料を0円にする方法があることをご存知でしょうか。

どのように保険料を抑えるのか、またどの程度経済的に負担が軽くなるのか、具体的なシミュレーションも交えて解説します。

目次

国民健康保険料を0円にする方法:マイクロ法人の設立

結論からお伝えすると国民健康保険料を0円にする方法とは、小規模な法人(マイクロ法人)を設立して社長に就任し社会保険に加入することです。

どうして社会保険に加入することで国民健康保険料を0円に抑えられるのか、詳しく解説していきます。

そもそも国民健康保険料とは?払わないとダメ?

はじめに、そもそも国民健康保険とはどういった制度か、また支払う義務について紹介します。

国民健康保険は、「国民皆保険制度」に基づいて、社会保険や後期高齢者医療制度といった他の保険に加入していない方全員が加入することが義務付けられている制度です。

本制度があるおかげで、誰もが3割負担など安価に一定の医療を受診することができます。

会社に所属している方は「社会保険」に加入するため、「国民健康保険」に加入するのは、個人事業主やフリーランス、およびその家族です。

先ほど紹介したとおり、加入および支払いが義務付けられていますので、「支払わない」という選択肢はありません。

国民健康保険料の計算方法

加入の対象者であれば支払いの義務が生じる国民健康保険料、具体的にどの程度の金額を支払う必要があるのでしょうか。

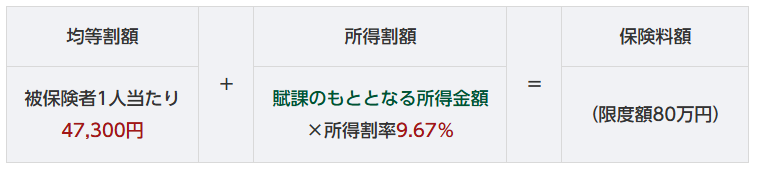

保険料率は自治体によって異なりますので、例として東京都中央区での金額を確認してみましょう。

保険料は以下の式で計算します。

※賦課のもととなる所得金額:税金を計算する元となる金額。前年度収入から経費や控除を差し引いて算出する。

所得割額は前年の所得に応じて計算しますので、所得に応じて以下のとおり保険料が高くなっていくこととなります。

国民健康保険料の計算例(東京都中央区の場合)

- 前年所得100万円:国民健康保険料14万4,900円

- 前年所得300万円:国民健康保険料34万100円

- 前年所得500万円:国民健康保険料53万5,300円

- 前年所得700万円:国民健康保険料73万500円

- 前年所得800万円:国民健康保険料80万円(中央区では限度額80万円のため)

このように、前年度の所得の約10%を国民健康保険料として納める必要があることから、個人事業主にとって重い負担となります。

マイクロ法人を設立して社会保険へ加入、国保を0円にする

ここで会社を設立して(マイクロ法人を立ち上げて)社会保険に加入することで、国民健康保険料の支払い義務をなくすことが可能となります。

社会保険料を支払う必要性が生じますが、こちらは新たに設立した会社における所得(役員報酬)を低く設定することで最低限の金額に抑えることが可能です。

橋場先生

個人事業における利益と保険料の連動性を断ち切れることから、個人事業でいくら稼いでも社会保険に関係する保険料は最低限に抑えられるということです。

より詳しくマイクロ法人設立の手法について確認したい方は、ARK税理士法人まで、お気軽にご相談ください。

マイクロ法人利用のシミュレーション

では、実際にマイクロ法人を設立した場合に、国民健康保険に加入している場合と比べて、どの程度の差があるのかシミュレーションしてみましょう。

以下の表は、法人の役員報酬を最低限に抑えた場合の、国民健康保険と社会保険それぞれに加入した場合の保険料を示しています。

国民健康保険に加入する場合の所得と保険料

- 前年所得400万円:国民健康保険料48万円

- 前年所得600万円:国民健康保険料63万円

- 前年所得800万円:国民健康保険料80万円

- 前年所得1,000万円:国民健康保険料97万円

社会保険に加入する場合の所得と保険料

- 前年所得400万円+役員報酬70万:社会保険料26万円

- 前年所得530万円+役員報酬70万:社会保険料26万円

- 前年所得730万円+役員報酬70万:社会保険料26万円

- 前年所得930万円+役員報酬70万:社会保険料26万円

このように、立ち上げた法人における役員報酬を最低限(年間70万円)に設定することで、社会保険料を最も安い金額(26万円)に抑えられますので、たとえば所得が400万円の場合は国民健康保険料48万円に対して社会保険料26万円と、22万円の節約になります。

また、所得が高くなるにつれて節約メリットは大きくなり、1,000万円の場合に71万円も保険料を合法的に安くすることが可能です。

橋場先生

マイクロ法人でどの程度保険料を軽減できるのかは、所得やお住まいの自治体によって変わります。

具体的に保険料を節約できるメリットを確認したい方は、ARK税理士法人まで、お気軽にご相談ください。

マイクロ法人を活用するメリット

記事の終わりに、紹介したマイクロ法人設立の手法についてメリット、デメリットを紹介します。

マイクロ法人を利用する場合のメリットは以下の3つです。

- 保険料を安く抑えられる

- 所得税、住民税の節税になる

- 扶養家族も社会保険、公的年金に加入できる

国民健康保険と比較して社会保険の方が保険料を安くできるほか、マイクロ法人でも給与所得控除を受けられますので、所得税や住民税の節税につながります。

また、社会保険には扶養の概念がありますので、保険料を支払うことなく家族も厚生年金、健康保険に加入できる点も大きなメリットです。

マイクロ法人を活用するデメリット

一方でマイクロ法人を設立する場合には以下のデメリットもありますので認識しておきましょう。

- 法人設立、維持に手間がかかる

- 法人設立、維持に費用を要する

法人は設立する際に定款作成や登記などの手間が生じ、また毎年個人事業よりも複雑な法人の確定申告をする必要があります。

加えて、法人設立時に10万円程度、維持するために法人住民税の最低額7万円を支払う必要がある点に注意が必要です。

まとめ

会社の設立、および社会保険の加入によって国民健康保険料を0円にする方法を紹介しました。

国民健康保険料は所得の約10%を支払うこととなりますので、個人事業主にとって大きな負担となります。

紹介したマイクロ法人設立の手法を利用すれば、毎年数十万円の保険料節約につながりますので、保険料の負担が大きいと感じている方は、ぜひ利用を検討してみましょう。

なお、記事の終わりで紹介したようにデメリットもありますので、手間や費用も含めてマイクロ法人の設立について確認したい方は、ARK税理士法人までお気軽にご相談ください。

Contact

We will support you like a butler.