税務調査が来なくなる!?書面添付制度について税理士が徹底解説!

書面添付制度とは、税理士が作成した確定申告書類について「内容を十分に精査し、代表者や経理担当者へ不明点などのヒアリングを実施したことを証明する」こうした目的で規定の書類を作成する制度です。

実は書面添付制度を利用することで、税務調査が入る確率を減らすことができるとされています。

事業者としては税務調査を避けられる点は大きなメリットですが、どうして本制度の利用で税務調査が入る可能性を下げられるのでしょうか。

そもそも税務調査とは何か、書面添付制度とはどのように利用するのか、といった点から解説します。

目次

税務調査とは?

そもそも税務調査とは、確定申告の内容が正しいか帳簿書類などを確認し、誤りがある場合や本来申告する必要がある事柄があった場合に、是正を求められるものです。

税務調査は、国税庁や税務署から調査官が派遣され、会社や店舗で以下のような調査をすることとなります。

税務調査の手続きの流れ

- 会社概要の確認

- 帳簿の内容などの確認

- 経営者や経理担当者へのヒアリング

- 申請内容に対する疑問点などの確認

- 税務調査結果の講評

(一般的には、調査期間は2~3日程度)

税務調査に入られる確率は、年間で法人においては約2%、個人事業においては約1%と低い割合です。

では、法人個人を問わず、多くの人が税務調査を避けたがるのはどうしてなのでしょうか。

主な理由は以下のとおりです。

事業者が税務調査を避けたい理由

-

書類の準備や税務調査への対応に手間と時間を要する

-

調査官とのやり取りに対する精神的な負担が大きい

-

申告ミスがあった場合に追徴課税(不足した税額の支払い)を受ける可能性がある

適切に経理をしている場合でも、本来の業務を行いながら調査官へも対応する必要があることや、調査官との応対を避けたいと思うことから、「税務調査を避けたい」と考える経営者は多くいます。

橋場先生

税務調査の結果、追徴課税を受けずに済むこともあります。

そのためには、月次決算など丁寧な税務処理を実施することが最良の方法です。

帳簿や領収書の適切な保管や税理士との連携を普段から心がけましょう。

事業者様に合う最適な税務をご希望の方は、ARK税理士法人まで、お気軽にご相談ください。

書面添付制度を利用すると税務調査を避けられる?

このように対応に手間と時間がかかり、場合によっては追加で税金を支払う事態にもなる税務調査ですが、実は避けるための方法があります。

その方法は、冒頭で紹介した書面添付制度を利用することです。

本制度の利用でどうして税務調査を避けられるのか、詳しく解説します。

書面添付制度:申告書の作成方法を書面で明確に記載する制度

そもそも書面添付制度とは、国税庁のホームページには以下のように記載されています。

税理士が作成等した申告書について、それが税務の専門家の立場からどのように調製されたかを計算事項等記載書面等で明らかにすることにより、正確な申告書の作成及び提出に資するとともに、国税当局がこれを尊重することにより、税務執行の一層の円滑化等が図られるもの(以下省略)

つまり書面添付制度とは、税理士が作成した申告書について正確性を担保するために、どういった作業を実施したのかを記載する制度です。

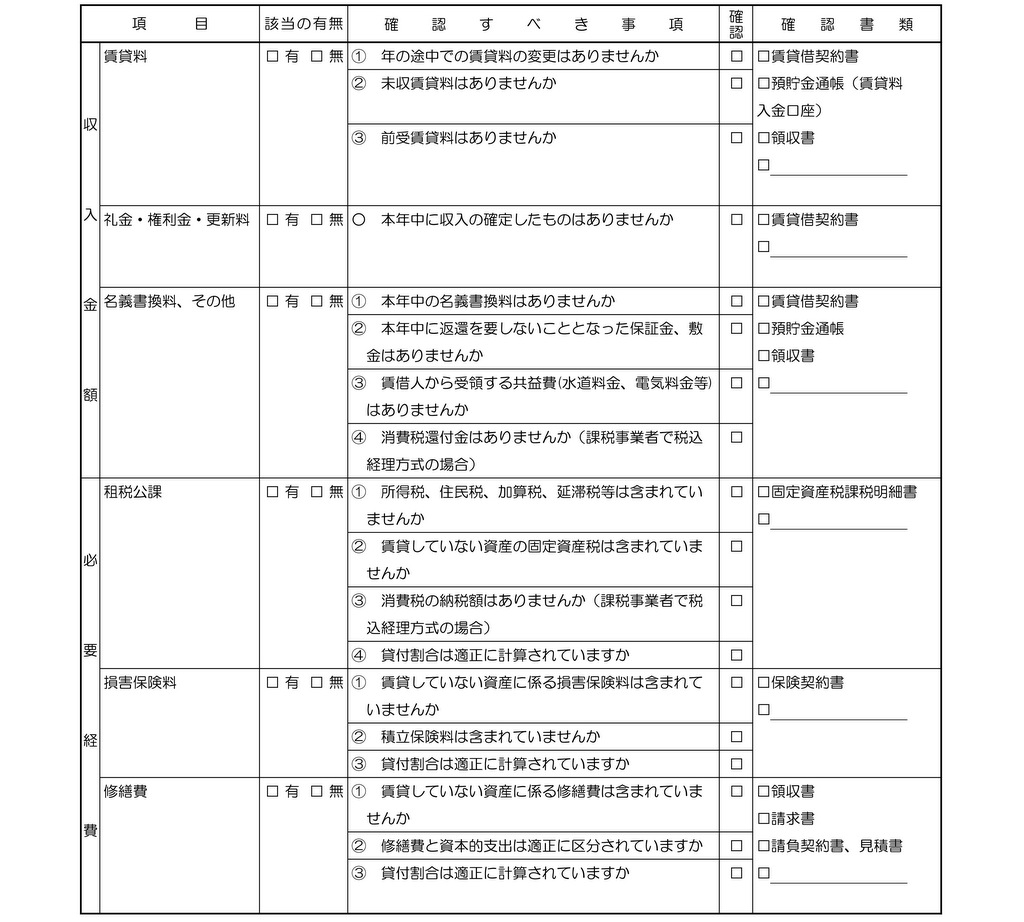

具体的には、以下のチェックシートのように、様々な視点で代表者や経理担当者にヒアリングを実施し、適切な経理処理が実施されているのかチェックを加えていきます。

(引用)国税庁 税理士又は税理士法人の皆様へ(書面添付に係るチェックシート)

税理士が”お墨付き”を与えることから、申告内容をチェックする国税庁や税務署は書面添付制度を利用した案件を「税務調査する必要が低い」と認識します。

こうして、本制度を利用した場合に税務調査の対象となる確率を下げられるのです。

書面添付制度の利用方法

書面添付制度は、納税者として実施する事柄は多くありません。

基本的には、税理士が帳簿や関係書類を精査して申告内容の適切さをチェックするとともに、不明点について事業者に確認を行い所定の様式を利用して確定申告時に添付します。

このため、納税者としては税理士からの確認事項が多くなる程度と考えてよいでしょう。

橋場先生

普段から丁寧な税務処理を心がけ、税理士からの確認事項に回答することで、税務調査という大きな負担を避けることが可能となります。

メリットの多い書面添付制度についてより詳しく知りたい方は、ARK税理士法人までお気軽にご相談ください。

書面添付制度を利用するメリット

ここで改めて、書面添付制度を利用するメリットを確認しましょう。

税務調査の対応が基本的に不要になる

1つ目のメリットは、税務調査の対応が基本的に不要になることです。

紹介しているとおり、書面添付制度を利用することで税務調査の対象となる確率は減りますが、ゼロになる訳ではありません。

ただし、本制度の利用時は、税務調査に先んじて税理士に対して意見聴取が行われます。

このとき意見聴取だけで疑問が解消されれば、納税者本人が税務調査を受ける必要がなくなります。

納税者にとって経営内容把握につながる

2つ目のメリットは、納税者にとって経営内容の把握につながることです。

本制度を利用する場合、税理士が書類を作成するために事業内容について聞き取りを実施します。

このとき、事業の内容や経費の中身など、細かな点まで把握する必要がありますので、税理士にとっての不明点を質問していくこととなります。

結果として、事業の中で経営者も曖昧なまま進めていた点を明確にできますので、事業方針の明確化や節税といったメリットにつながります。

金融機関からの信頼度向上につながる

3つ目のメリットは、金融機関からの信頼度向上につながることです。

書面添付制度の利用や月次監査の実施といった適切な経理を心がけている会社は、事業の健全性や経営の安定性が担保されている場合が多いものです。

こうした会社は銀行も積極的に融資をしたいと思いますので、多額の資金の融資を受けられたり、低い金利での借り入れを行えたりする可能性が高まります。

書面添付制度を利用するデメリット

一方で、書面添付制度を利用する場合にはデメリットもありますので注意が必要です。

具体的には、以下の3つが挙げられます。

- 添付書面作成に時間を要する

- 税理士への費用が増加する

- 会社としてレベルの高い経理が求められる

ただし、こうしたデメリットを補って余りあるメリットがありますので、税理士に申告を依頼している場合は書面添付制度の利用を検討することをおすすめします。

なお、税理士に依頼する場合の費用の目安は、従来の月次顧問料に加えて月々3万円ほどが相場です。

詳しくは担当の税理士に見積もりを取るか、これから税理士を探している方はARK税理士法人まで、お気軽にご相談ください。

まとめ

「税務調査が来なくなる」として期待される書面添付制度について、概要やメリット、デメリットをご紹介しました。

書面添付制度は、申請内容について税理士がお墨付きを与えるもので、信頼できる申請内容になることから税務調査が来る可能性は低くなります。

税務調査への対応が不要なることや金融機関からの信頼性向上など、その他のメリットもありますので、本制度について気になる方はお気軽に担当の税理士に相談してみましょう。

本制度のほか、税務調査や節税対策についてご検討中の方は、ARK税理士法人まで、お気軽にご相談ください。

Contact

We will support you like a butler.