【個人事業主必見】ふるさと納税は結局お得なのか?年収シミュレーションで解説

「ふるさと納税は結局お得なんですか?」

このような質問を受けることがあります。

そこで本記事では、ふるさと納税する場合の一般的な年収における上限額をシミュレーションし、どの程度お得なのか解説します。

特に個人事業主やフリーランスとして働いている方は、確定申告のついでに手続きもでき、小さな手間でメリットを受けられますので、悩んでいるならぜひ利用しましょう。

目次

ふるさと納税とは?

そもそも、ふるさと納税とはどういった制度なのでしょうか。

総務省のホームページには、次のように記載されています。

「ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。」

つまり、経済的な負担をすることなく、居住していない自治体に対して寄付できる制度といえます。

具体的に言うと、生まれた故郷や思い入れのある自治体など、様々な理由で応援したい自治体があった場合、ふるさと納税として寄付した金額から2,000円が差し引かれた金額だけ、本年の住民税および翌年の住民税から控除を受けられるということです。

さらに、寄付の仕方によっては地域の名産品など、お礼の品を返礼品として受け取ることができる魅力的な制度です。

なお、ふるさと納税は年収によってお得になる金額が異なり、支払う予定の所得税、住民税額が高くなるほど多くの返礼品を受け取れます。

このため年収の多い人ほどふるさと納税を利用するメリットが大きくなります。

ふるさと納税「年収別シミュレーション」

実際にはどの程度の金額をふるさと納税できるのか、またどの程度の金額だけ返礼品を受け取れるのかシミュレーションをしてみましょう。

年収400万円の場合

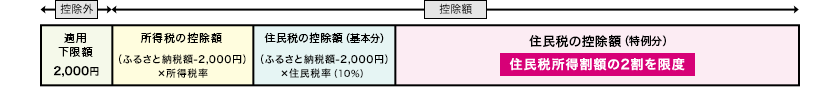

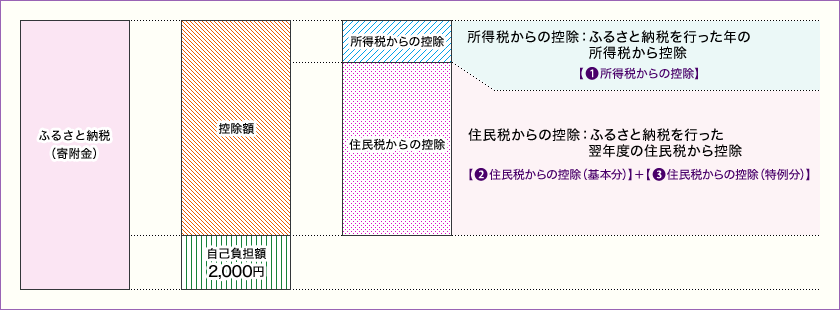

通常、ふるさと納税は図に示すとおり、寄付金額から次の控除額を差し引くことで計算します。

- 所得税からの控除額

- 住民税からの控除額(基本分)

- 住民税からの控除額(特例分)

つまり、控除できる本年の所得税および次年度の住民税額が、自己負担額である2,000円を除く寄付金全額を控除できる上限額となります。

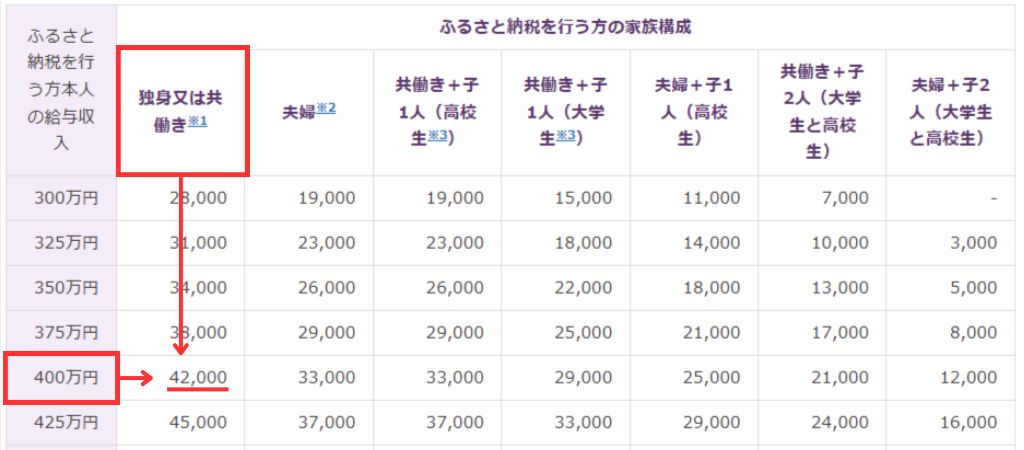

しかし3つの控除額を正しく算定することは難しく、一般的には総務省に記載されている「ふるさと納税額の目安一覧」を参照して納税額を決めます。

(参考)総務省 全額控除されるふるさと納税額(年間上限)の目安

例として独身で年収400万円の方がふるさと納税をする場合のシミュレーションをしましょう。

「独身又は共働き」かつ「ふるさと納税を行う方本人の給与収入」は400万円ですので、上限額の目安は42,000円になります。

現在のふるさと納税は、返礼品の金額をふるさと納税額の3割以下に抑えることが求められています。

※ふるさと納税額:自治体に寄付する金額

返礼品の金額:自治体から送られる返礼品の価格

つまり、年収400万円の場合は年間約4万円のふるさと納税をするとことで、1万2,000円(4万円✕30%)分の返礼品を受け取れるということです。

年収400万円以上の場合

ふるさと納税の大きなメリットは、納税額が高い場合でも負担額が2,000円で済むことです。

では、年収400万円を超える場合は、どの程度の金額ふるさと納税ができ、返礼品を受け取れるのでしょうか。

「ふるさと納税額の目安一覧」を参考に、各年収のふるさと納税額および返礼品の金額の目安を確認しましょう。

※「独身又は共働き」の場合でシミュレーション

年収500万円の場合

- ふるさと納税額:61,000円

- 返礼品の金額:18,300円(ふるさと納税額✕30%)

年収600万円の場合

- ふるさと納税額:77,000円

- 返礼品の金額:23,100円(ふるさと納税額✕30%)

年収700万円の場合

- ふるさと納税額:108,000円

- 返礼品の金額:32,400円(ふるさと納税額✕30%)

年収800万円の場合

- ふるさと納税額:129,000円

- 返礼品の金額:38,700円(ふるさと納税額✕30%)

年収900万円の場合

- ふるさと納税額:152,000円

- 返礼品の金額:45,600円(ふるさと納税額✕30%)

年収1,000万円の場合

- ふるさと納税額:180,000円

- 返礼品の金額:54,000円(ふるさと納税額✕30%)

橋場先生

また、家族構成やその他の控除の金額によっても上限額は大幅に変わりますので、最適な寄付金額を算出するには税務の知識が必要です。

適切な金額を確認したい方は、ARK税理士法人まで、お気軽にご相談ください。

ふるさと納税を活用するメリット

ふるさと納税を活用すると、紹介した返礼品を受け取れるほかにもメリットがありますので紹介します。

- 少ない税負担で金額以上の返礼品をもらえる

- クレジットカードなどのポイント還元を受けられる

- 好みの自治体を応援できる

- 個人事業主・フリーランスは手間が少ない

個人事業主やフリーランスの方は、元々確定申告が必要ですので、最適なふるさと納税額を自分で計算できたり、手続きを簡素にできたりと特にメリットが大きくなります。

なお、制度改正によりクレジットカードなどによるポイント還元は2025年10月以降は受けられない点に注意が必要です。

ふるさと納税を利用するデメリット

ふるさと納税を利用する際には、次のようにデメリットもありますので把握した上で利用することをおすすめします。

- 住民税を前もって支払うことになる

- 返礼品はふるさと納税の対象品から選ぶ必要がある

- 申請や確定申告などの手間がかかることも

- 一定以上の金額を寄付すると損するケースも

ふるさと納税はいわば住民税の先払いです。

このため手持ちの預貯金が少ない場合にふるさと納税をした結果、手元の現金が不足して金融機関から借り入れが必要になる、といったことにもつながりかねませんので注意が必要です。

橋場先生

どの程度の金額、納税するべきかは個々人の収入や家族構成、その他の各種控除の有無によって変わりますので、詳しく知りたい方はARK税理士法人まで、お気軽にご相談ください。

まとめ:ふるさと納税は「最適な金額」で

「ふるさと納税は、本当にお得になりますか?」

こうした疑問にお答えしました。

寄付金額から2,000円を差し引いた金額が当年の所得税および翌年の住民税から控除され、寄付した自治体から返礼品を受け取れるふるさと納税。

実質2,000円の負担で自治体独自の特産品をゲットできますので、上限額を確認の上でぜひふるさと納税に挑戦しましょう。

制度や具体的なシミュレーションについて詳しく知りたい方はARK税理士法人まで、お気軽にご相談ください。

Contact

We will support you like a butler.